L’ investissement Pinel s’accompagne souvent d’une contrainte administrative que le propriétaire découvre lors de la première déclaration d’impôt. Une approche compliquée, surtout la première année où le contribuable doit produire plusieurs déclarations de revenus différentes. Il sera nécessaire d’identifier trois relevés distincts à traiter pour votre investissement immobilier Pinel avec une date de départ qui varie en fonction de la nature du projet. À long terme, deux déclarations de revenus seront récurrentes. Source débit ne change rien, vous devrez faire ces déclarations en 2021 si vous êtes concerné.

Plan de l'article

- Investissement locatif PINEL = 3 déclarations fiscales ?

- 2044EB : une seule instruction utilisée pour valider le Pinel.

- La déclaration 2044 : annuelle pour déterminer les prélèvements fiscaux et sociaux.

- Le 2042C : pour obtenir votre taxe Pinel réduction.

- Anticipez les risques de la loi Pinel en faisant une simulation de prêt immobilier !

Investissement locatif PINEL = 3 déclarations fiscales ?

La location d’une propriété sous l’appareil Pinel vous oblige à faire les déclarations de revenus suivantes : — le 2044EB : l’engagement locatif. — le 2044 : la déclaration des revenus fonciers. — le 2042C : obtenir sa réduction Pinel.

Lire également : Réduire les impôts sur les revenus locatifs : astuces et stratégies efficaces

Chaque formulaire est indépendant, ils ne doivent pas être remplis la même année et ont chacun leur utilité spécifique.

2044EB : une seule instruction utilisée pour valider le Pinel.

Ce formulaire est spécifique aux propriétés louées sous un dispositif permettant un gain fiscal (Scellier, Pinel, Duflot…). En effet, la niche fiscale est subordonnée à plusieurs variables : obligation de louer plusieurs années, plafonnement des loyers, locataire avec des ressources modestes… Le 2044EB vérifiera que vous respectez ces conditions et acceptera de suivre eux pour le temps nécessaire. Vous allez donc valider la durée de la location, préciser le loyer prévu par rapport à la zone, remplir les ressources de votre locataire… Le formulaire est essentiel et peut entraîner un contrôle fiscal avec annulation de tous les rabais Pinel s’il est mal rempli (voir ci-dessous). Auparavant, la déclaration en ligne ne permettait pas de valider une propriété Pinel qui ne respectait pas les conditions. Par exemple, si vous avez indiqué un loyer au-dessus du plafond de l’appareil, vous ne pouvez pas finaliser la déclaration 2044EB en ligne. Ce n’est plus le cas aujourd’hui, ce qui le rend encore plus dangereux ; le contribuable peut se tromper sans le voir.

Lire également : Gestion de copropriété : comment éviter les pièges courants

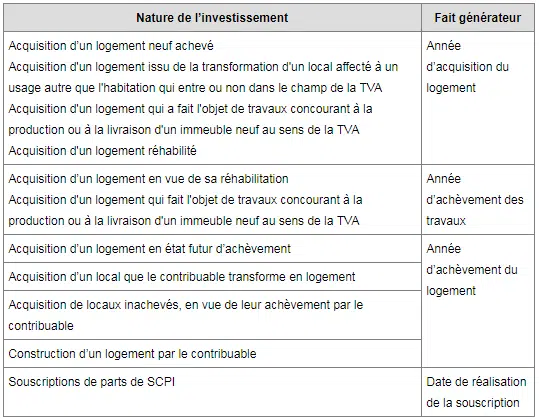

La première difficulté réside dans la date à laquelle cette déclaration est faite . Le fait du générateur dépend de la façon dont vous avez acquis votre propriété Pinel. Le tableau ci-dessous vous aidera à le voir plus clair.

À titre d’exemple, si je construis le logement moi-même, la table indique que le fait générateur sera « l’année d’achèvement du logement ». Donc, si je termine ma propriété en décembre 2020, le fait générateur est l’année 2020. Je dois produire ma déclaration 2044EB dans la déclaration de revenus 2021 2020 ! Attention, les règles de la première déclaration 2044 sont différentes de celles de la 2044EB. L’engagement de location 2044EB ne doit être complété qu’une seule fois. Pour éviter tout problème, le suivant en ligne sur « gov fiscal » est détaillé dans ma vidéo :

Cette déclaration 2044EB est vraiment très importante. Plusieurs jurisprudentiels montrent qu’il ne peut plus être modifié rétroactivement et Pinel est corrigé uniquement pour les oubli ou les lacunes de ce formulaire. Même si vous oubliez une charge à inclure dans le prix de revient etc… Les optimisations et les conseils à suivre sont regroupés dans mon guide Pinel présenté à la fin de l’article qui explique comment déclarer étape par étape sans erreur.

La déclaration 2044 : annuelle pour déterminer les prélèvements fiscaux et sociaux.

Vous louez un bien et comme toute société de location vide (Pinel ou non), vous devez déclarer chaque année les loyers perçus et les dépenses afin que le Trésor public puisse calculer l’impôt sur le revenu et les prélèvements sociaux dus sur ces nouveaux revenus. Pour cela, la déclaration 2044 est nécessaire et nous avions vu comment la remplir case par case dans cet article. Attention ici, le fait du générateur n’est pas le même que le 2044EB . Si vous avez un revenu ou des frais sur votre propriété, vous devez remplir la déclaration. En présence d’un crédit immobilier, il est courant pour le contribuable de remplir la déclaration 2044 d’un an et d’attendre un an avant de faire la première déclaration 2044EB. Notez également que le 2044 doit être fait chaque année, contrairement à la 2044EB qui ne se fait qu’une seule fois.

Exemple :

Monsieur a construit une habitation pour la louer dans la région de Pinel. Il débloque le prêt et commence à payer l’échéance en 2019. Les travaux se terminent en 2020 et la location commence. — Le fait générateur de la déclaration 2044EB est 2020. Monsieur faire le 2044EB en 2021 sur le revenu 2020. — En 2019, M. paie des intérêts sur le prêt qu’il peut déduire du revenu (dépenses déductibles). Il n’a pas encore de loyer, mais il déclarera tout de même les intérêts payés afin de créer un déficit foncier qui réduira son impôt à l’avenir. M. a dû commencer la déclaration 2044 en 2020 sur le revenu 2019.

Portez une attention particulière au sort de la cuisine sur les produits PINEL pour optimiser la taxe (même pour les travaux). Une erreur à ce niveau conduit à une très forte hausse des impôts. J’y reviens à la fin de l’article dans mon guide. Notez également que pour la déclaration Pinel 2021 de revenus 2020, de nouvelles cases apparaissent exceptionnellement sur la déclaration 2044. Ils servent à gérer des travaux « urgents » ou « non urgents » qui sont soumis à un régime spécifique en raison du passage au prélèvement fiscal à la source. Encore une fois, je vous conseille de consulter mon guide ci-dessous pour optimiser au maximum la situation fiscale.

Le 2042C : pour obtenir votre taxe Pinel réduction.

Enfin, n’oubliez pas la déclaration 2042C sans laquelle vous manquez la réduction d’impôt… ce serait dommage ! Déclarations précédentes vous permettent de gérer le terrain et de vérifier que les conditions sont remplies, mais ne validera en aucune façon la réduction d’impôt. Vous devrez remplir la déclaration 2042C dans le cadre de la présentées ci-dessous pour que le gain d’impôt s’applique. L’événement générateur est le même que la déclaration 2044EB (voir tableau ci-dessus). Bien sûr, le 2042C devra être complété chaque année si nous voulons obtenir la réduction d’impôt de Pinel. Plusieurs cadres existent selon la période d’engagement du bail et la façon dont vous avez investi.

Ce formulaire Pinel est celui de la déclaration d’impôt 2020. L’image et le formulaire pour 2021 seront presque similaires et disponibles seulement début mai.

Exemple : M. Correcetonimpôt a acquis une propriété Pinel pour 190 000€ et détermine que 10 000€ de les dépenses peuvent être comptabilisées dans la réduction d’impôt. Il a acheté sa propriété en 2020 et s’engage sur 9 ans. Il remplira la case 7QX et mettra 200.000€. Les autorités fiscales effectueront le calcul par elles-mêmes et appliqueront une réduction de taxe Pinel de 2 %, soit 4 000 euros.

Il convient de noter que dans la première année, le montant total du prix de revient est retourné. Dans les années suivantes, vous utiliserez les champs report des placements précédents où vous mettrez directement le montant de la réduction d’impôt Pinel. Si je continue mon exemple, M. devra noter 4 000 euros dans les années suivantes dans le rapport des cases. Attention sur la déclaration en ligne. 2042C n’est pas ajoutée aux déclarations qui l’accompagnent. À l’étape 3, vous devez cocher la rubrique « Investissement locatif : Pinel… ». Après cela, on vous demandera à la fin de la déclaration si vous possédez un Pinel de cette année, des années passées ou des deux. En cochant ces rubriques, vous afficherez les cases 7 données ci-dessus !

Maintenant, vous connaissez les trois déclarations à compléter pour un Pinel. L’important est de les remplir correctement pour miner la fiscalité ! Pour vous aider, j’ai créé ce livre qui vous accompagnera étape par étape et vous donnera tous les conseils fiscaux à savoir pour optimiser vos déclarations Pinel. Découvrez les bonnes questions à poser : devriez-vous incorporer des dépenses dans la réduction d’impôt ou les déduire du terrain ? comment réparer si j’ai oublié de déclarer prêt l’année de la sortie ? Et la cuisine ? où trouver les cases sur la déclaration en ligne ect… ? Réflexes d’avoir au moment de la déclaration d’impôt qui permettra plusieurs centaines d’euros d’économies.

Anticipez les risques de la loi Pinel en faisant une simulation de prêt immobilier !

Pour éviter d’être pris au piège et vous rendre compte bien trop tardivement que votre investissement immobilier n’est pas suffisamment rentable, nous vous recommandons de réaliser au plus tôt une simulation de crédit immobilier. En effet, il n’a jamais été aussi simple que de réaliser une simulation en ligne, et vous auriez tort de ne pas profiter de cette belle opportunité !

Où peut-on demander une simulation de crédit immobilier en ligne ?

Si vous vous demandez comment réaliser votre demande en ligne, il vous suffit tout simplement de vous rendre sur cette page pour savoir comment calculer une mensualité de crédit. Comme vous le constaterez, il n’a jamais été aussi simple de faire votre demande. En seulement 2 minutes, vous pourrez obtenir une première idée de la réalisation de votre projet immobilier. Avec plus d’une centaine de banques mises en concurrence, vous serez sûr et certain de bénéficier d’un bon taux d’emprunt. De plus, grâce à une organisation bien ficelée, ce comparateur vous permettra de prendre à sa charge toutes les démarches administratives pour ne pas vous surcharger.

Comment réaliser une simulation de prêt en ligne ?

Pour faire dès maintenant votre simulation en ligne, il n’y a rien de plus simple. Indiquez tout simplement les informations demandées en ligne, à commencer par les suivantes :

- le code postal et la ville de votre projet immobilier pour une estimation plus fine

- la nature de votre projet : acheter un appartement ou une maison, renégocier un prêt, réaliser une construction, acheter un terrain

- des détails sur votre projet : y a-t-il des travaux à effectuer ? Prévoyez-vous d’en faire votre résidence principale ou secondaire ?

- …et bien d’autres informations en fonction des différentes réponses que vous pourrez apporter en répondant à ce questionnaire en ligne